После затишья в июле, волатильность снова возвращается на рынки

- Несмотря на успешные переговоры в конце июня, торговый конфликт между США и Китаем разгорелся с новой силой в начале августа;

- Центральные банки оправдали ожидания инвесторов, объявив о дополнительных монетарных стимулах, но данные действия уже заложены в стоимость активов;

- Мировая экономика остается ослабленной, и в августе инвесторы фиксируют прибыль, что приводит к повышенной волатильности;

- Доходность по облигациям на мировых рынках продолжает снижаться, что помогает акциям оставаться по-прежнему относительно более привлекательными, чем облигации.

По большей части, событий, повлиявших на финансовые активы в июле, было крайне мало. После позитивных новостей о том, что Трамп и Си договорились о возобновлении торговых переговоров между США и Китаем на саммите G-20 в конце июня, большую часть июля мы наблюдали боковой тренд на рынках. Инвесторы терпеливо ожидали заседаний ЕЦБ и ФРС США, назначенных на 25 и 31 июля соответственно, и предпочитали не предпринимать опрометчивых действий до тех пор. Другая причина для затишья кроется в том факте, что исторически июль является одним из самых спокойных месяцев в году, так как многие участники рынка в это время находятся в отпуске. Но в конце июля волатильность снова вернулась на рынки.

Главной причиной для роста неопределенности в августе послужили слова Трампа о том, что с 1 сентября США введут тариф в размере 10% на $300 млрд. дополнительных товаров из Китая. Тем самым повторилась ситуация, которую мы наблюдали в начале мая, когда аналогичным образом, несмотря на все предыдущие заявления о том, что переговоры проходят успешно, и сделка в скором времени состоится, Трамп также объявил о тарифах. Рынки не были готовы к очередному раунду эскалации торгового конфликта, поэтому август, скорее всего, окажется неблагоприятным месяцем с точки зрения результатов по финансовым активам (начало месяца служит тому доказательством). Но даже если абстрагироваться от торговой войны, можно отметить, что катализаторов для дальнейшего роста на рынке осталось немного, и поэтому фиксация прибыли со стороны инвесторов выглядит уместно.

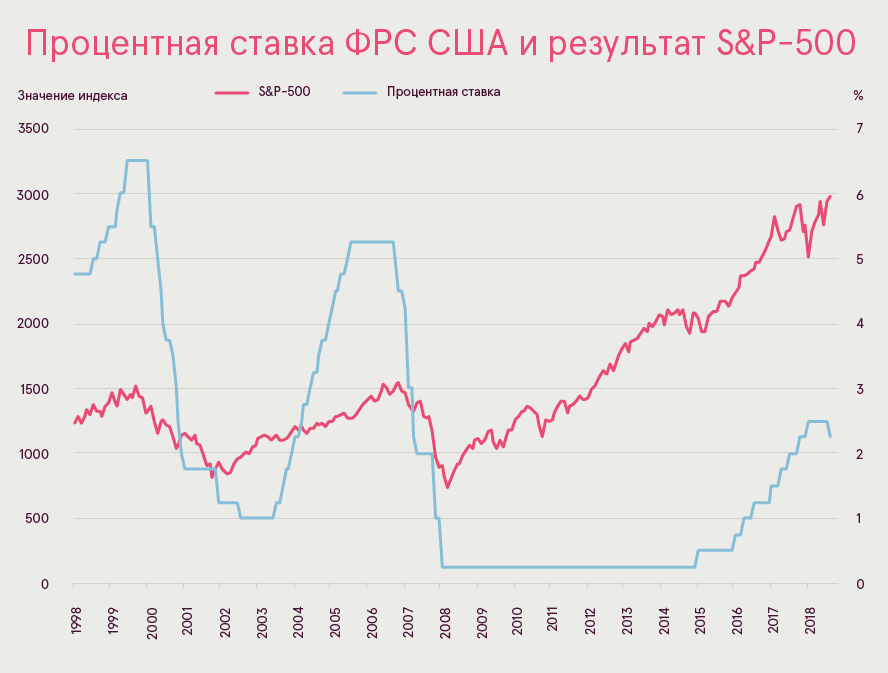

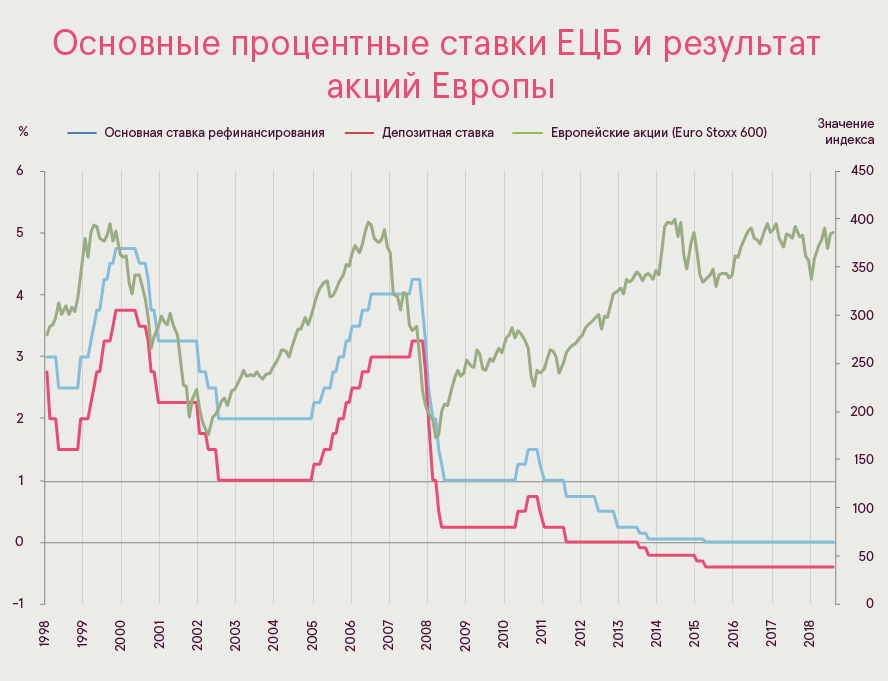

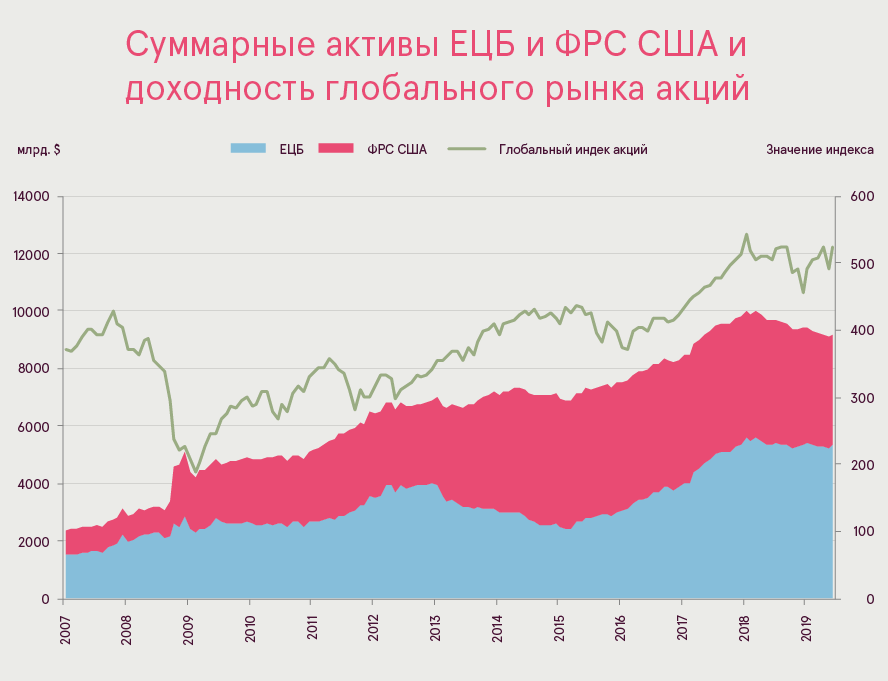

Во-первых, рассмотрим действия и заявления центробанков; безусловно, именно благодаря им, то ралли, что мы наблюдаем с начала года, оказалось настолько сильным. В июле, как ЕЦБ, так и ФРС США оправдали ожидания инвесторов – президент ЕЦБ Марио Драги заявил, что высокие экономические риски заставляют Банк рассматривать введение значительного монетарного стимулирования в ближайшее время. Это значит, что в сентябре, основная ставка рефинансирования в Еврозоне будет впервые снижена до негативной территории, сокращение затронет и депозитную ставку. Дополнительно, скорее всего возобновится программа выкупа государственных и корпоративных облигаций с рынка путем печатания новых денежных средств. В то же самое время ФРС США не просто объявила о своих планах, но и уже предприняла реальные действия. Так, процентная ставка была снижена впервые с 2008 года, а количественное ужесточение будет прекращено на два месяца раньше запланированного срока, уже в августе. Окончание количественного монетарного ужесточения, которое началось в 2017 году, означает, что Центробанк при погашении ранее купленных финансовых активов не будет изымать полученные денежные средства из финансовой системы, а будет их снова реинвестировать обратно в рынок.

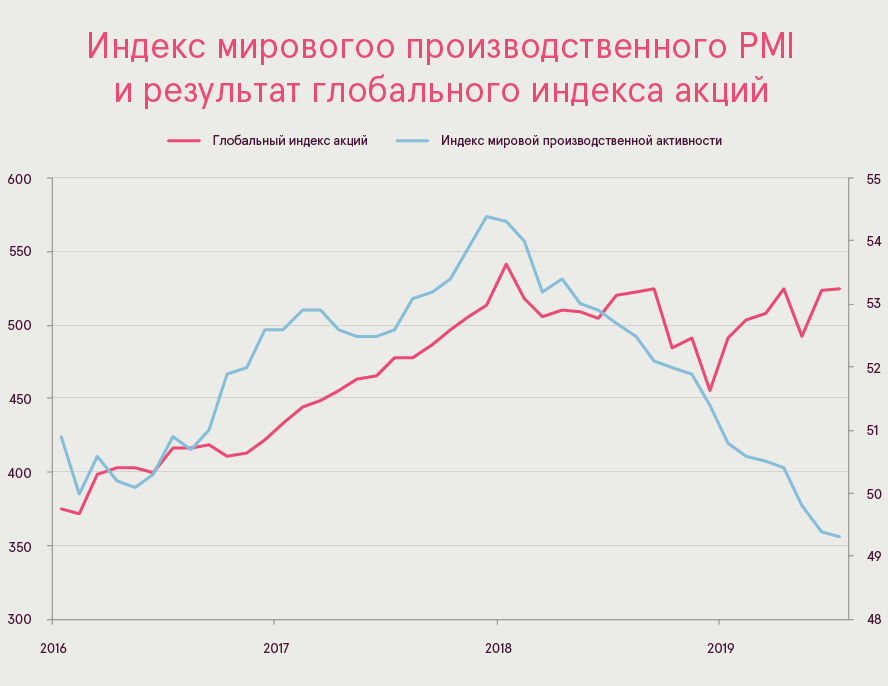

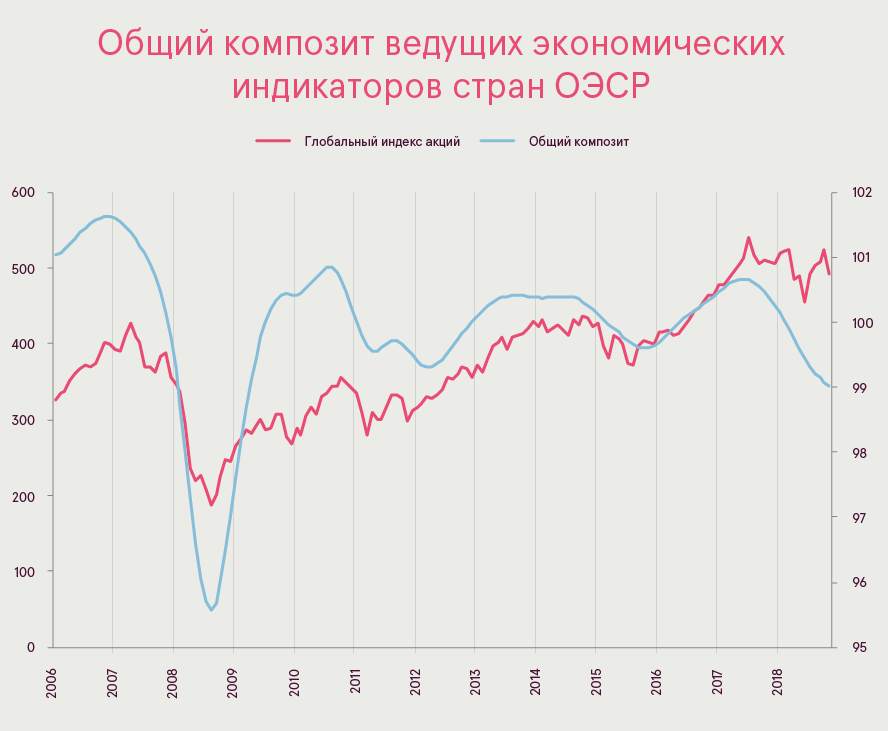

К сожалению, такие однозначно позитивные новости от главных мировых финансовых учреждений в большей степени уже учтены в цене, и чтобы финансовые активы выросли еще больше, главы центробанков должны делать еще более агрессивные заявления о дальнейшем стимулировании. Другой причиной для увеличения цен может стать ускорение роста мировой экономики, но вот уже который месяц мы вынуждены констатировать, что такого развития не наблюдается. Наоборот, несмотря на некоторые выборочные улучшения, наблюдаемые в отдельных регионах, в целом мировая экономика продолжает замедляться. И опять, как и в предыдущих обзорах, мы вынуждены повториться и отметить, что риски на данный момент являются достаточно высокими, поэтому при принятии инвестиционных решений требуется дополнительная осторожность, особенно после того, как мы получили подтверждение, что торговая война скорее всего продолжит негативно влиять на мировой экономический рост в перспективе следующих месяцев.

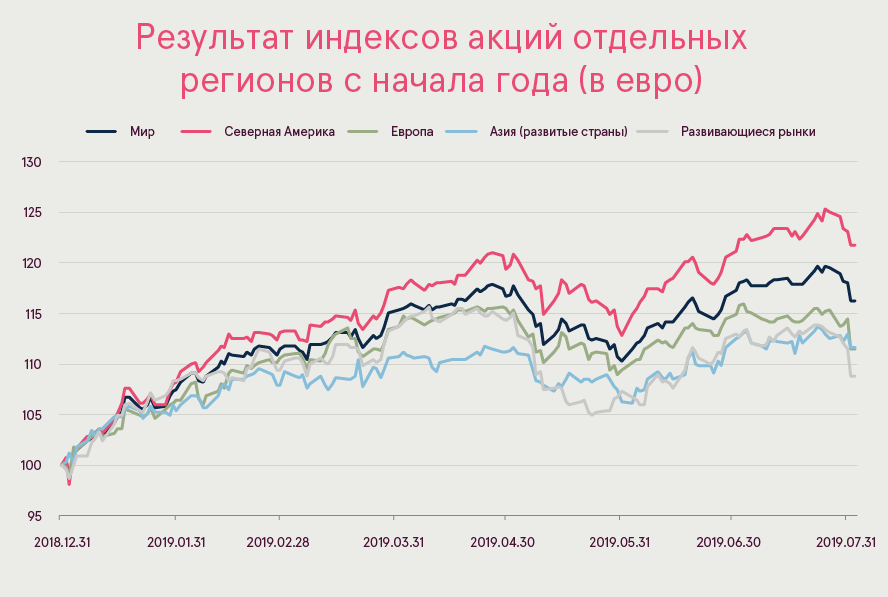

Дополнительно, в этом году мы снова наблюдаем похожую на 2018 год динамику, а именно опережающий рост акций компаний в США по сравнению с остальным миром. Основная причина заключается в том, что макроэкономические показатели в Европе, Азии и развивающихся странах достаточно однозначно свидетельствуют о замедлении экономики, и риск рецессии в данных регионах растет. В свою очередь, в США данные все еще продолжают удерживаться на приличном уровне (некоторые индикаторы также ухудшаются, но серьезной угрозы рецессии по-прежнему нет). Обычно, когда рост акций по регионам становится рассинхронизированным, это приводит к тому, что глобальный рынок акций будет оставаться слабым еще какое-то время в будущем.

Другая причина того, почему рост акций в США в этом году лучше, связана с опубликованными результатами компаний. Количество предприятий, которые превзошли ожидания аналитиков с точки зрения показанной прибыли за второй квартал, в США значительно выше (около 75%, тогда как в других регионах только примерно 50% компаний бьют ожидания). Также, США на данный момент по сути единственный регион, где у компаний все еще наблюдается позитивный прирост прибыли. Да, данный прирост не очень впечатляет, всего лишь около 2%, но по крайней мере, он не является негативным, как в большинстве других крупных регионов.

Перспективы

Учитывая нестабильность, обусловленную неразрешенным торговым спором и замедлением роста мировой экономики, в ближайшее время мировые финансовые рынки столкнутся с существенными рисками. Следовательно, инвесторы должны быть готовы к повышенной волатильности, поскольку рынки жестко реагируют на каждую новую порцию информации касательно проблем с торговлей. Так, любой очередной твит президента Трампа может оказать существенное влияние на рынки.

| Прогнозируемое отношение цены к прибыли* | |

| Текущее значение | |

| Развитые рынки, за исключением США | 13,0 |

| Индекс акций мировых рынков (ACWI) | 14,7 |

| Европа | 12,6 |

| Развивающиеся рынки | 11,5 |

| США | 16,8 |

| * Цена деленая на прогнозируемую прибыль за следующие 12 месяцев | |

| Источник: Yardeni Research, Inc. | |

С другой стороны, если взглянуть на цены, можно увидеть, что только акции США относительно дороги, в то время как в целом мировой рынок акций находится на уровне лишь немного выше исторического среднего, исходя из прогнозируемого отношения цены к прибыли. Кроме того, по сравнению с историческим средним уровнем акции развивающихся рынков по-прежнему довольно дешевы. Более того, учитывая такую низкую доходность по облигациям на мировых рынках, акции по-прежнему относительно более привлекательны, чем облигации. Однако оценка базируется на прогнозируемых показателях прибыли, а аналитики ожидают оживления роста прибыли к концу текущего года. Эти прогнозы основаны на предположении, что к концу года мировая экономика начнет набирать обороты. Поэтому присутствует вероятность того, что прогнозируемые показатели прибыли придется снизить, если развитие экономики продолжит замедляться.

В общем и целом, высокая готовность центральных банков идти навстречу и низкие процентные ставки должны способствовать росту прибыли компаний и, следовательно, поддерживать мировые рынки акций в долгосрочной перспективе. Однако краткосрочные риски могут обусловить существенные колебания цен на активы, и инвесторы должны быть к этому готовы.

| Результат | Июль | С начала 2019 года | ||

| EUR | USD | EUR | USD | |

| Индекс мировых акций (MSCI ACWI TR Net) |

2,4% | 0,3% | 20,0% | 16,6% |

| Акции Северной Америки (MSCI NA TR Net) |

3,5% | 1,4% | 23,7% | 20,2% |

| Акции Европы (MSCI Europe TR Net) |

0,3% | -1,7% | 16,6% | 13,3% |

| Акции Азиатско-Тихоокеанского региона (MSCI Pacific TR Net) |

1,9% | -0,2% | 14,2% | 11,0% |

| Акции развивающихся рынков (MSCI EM TR Net) |

0,8% | -1,2% | 12,4% | 9,2% |

| Государственные облигации (Bloomberg Barclays - Euro govt TR / US treasuries TR) |

1,7% | -0,1% | 7,8% | 5,1% |

| Корпоративные облигации инвестиционного рейтинга (Bloomberg Barclays - EUR Aggr Corp TR / US corp TR) |

1,4% | 0,6% | 6,9% | 10,5% |

| Корпоративные облигации спекулятивного рейтинга, хедж. (Bloomberg Barclays - Global HY TR index) |

0,6% | 0,9% | 8,8% | 10,8% |

| Облигации развивающихся рынков, хедж. (Bloomberg Barclays - EM hard currency Aggr TR hedged) |

0,8% | 1,1% | 8,3% | 10,3% |

| Нефть (WTI) |

58,6 | 0,1% | 22,4% | |

| Золото | 1413,9 | 0,3% | 10,2% | |

| EUR/USD | 1,1373 | EUR: -2.6% | EUR: -3.4% | |