Финансовые рынки растут на фоне повышенной волатильности

- ЕЦБ изменил целевой показатель инфляции, чтобы позволить инфляции превысить целевой показатель в 2%

- Цены в США растут, но рынки по-прежнему считают, что инфляция носит временный характер

- Нейтрализован риск в портфелях

Хотя мы ожидали, что июль будет месяцем практически без событий, творцы политики и центральные банки объявили движущие рынок новости, которые могут иметь долгосрочное влияние. Более того, в июле рынки были напуганы распространением дельта-варианта COVID-19, который может вынудить правительства вновь ввести ограничения или даже локдауны. Поэтому большинство индексов в течение месяца пережили несколько резких откатов. Однако каждый раз преобладала тенденция к скупке упавших акций, так как инвесторы бросались покупать акции.

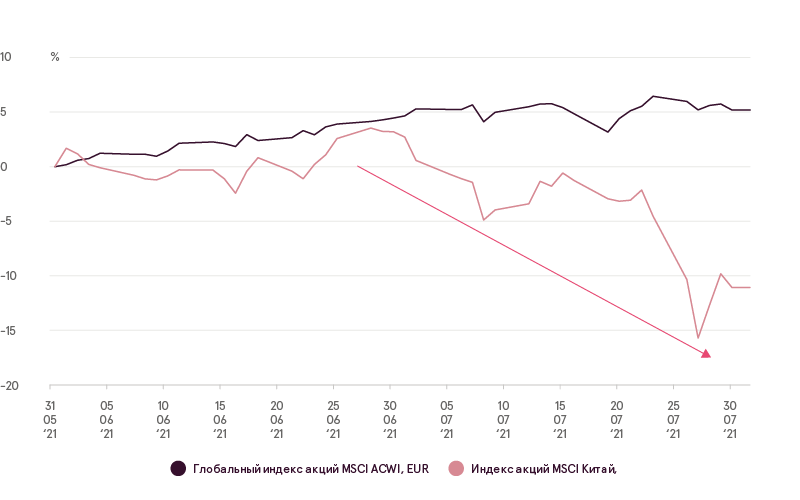

Азиатские акции понесли большие потери из-за усиления мер против китайских компаний. В прошлом месяце официальные лица страны начали связанное с данными расследование кибербезопасности в отношении компании ride-hailing Didi Global вскоре после того, как она привлекла 4,4 миллиарда долларов США на Нью-Йоркской IPO. Позже китайские власти наложили существенные ограничения на быстро развивающийся сектор частного образования и репетиторства. После атаки правил, ограничивающих рост и, в некоторых случаях, выкашивающих бизнес-модели целиком, инвесторы повторно оценили опасность регуляторного риска и начали сокращать акции таких компаний. Более того, разгром запасов углубился, так как китайские экспортеры пострадали от роста затрат и продолжающихся сбоев в цепочке поставок на фоне нехватки морских контейнеров.

ACWI и Китай

Источник: Bloomberg Finance L.P.

Центральные банки начинают намекать на окончание массивных стимулов, которые были введены во время локдаунов COVID-19 для поддержки экономики. Растущие цены на товары и услуги могут спровоцировать Европейский центральный банк (ЕЦБ) и Федеральный резерв (ФРС) принять меры по контролю инфляции. Управляющие центральных банков понимают, что любой намек на сокращение может спровоцировать резкую коррекцию на рынках, и их коммуникация очень утонченная.

После пересмотра 18-месячной стратегии ЕЦБ объявил, что в среднесрочной перспективе устанавливает целевой показатель инфляции на уровне 2%. Тем самым он отказался от своей предыдущей формулировки «ниже, но близко к 2%». ЕЦБ не делал конкретных указаний на допустимость превышения инфляции, но президент ЕЦБ Кристин Лагард признала, что инфляция может превысить целевой показатель. Она также упомянула, что текущая программа покупки облигаций ЕЦБ на 1,85 триллиона евро, как ожидается, продлится до марта 2022 года, а затем может быть переведена на новый формат. ЕЦБ заявил, что текущие риски для роста рассматриваются как «в целом сбалансированные», а не склонные к снижению.

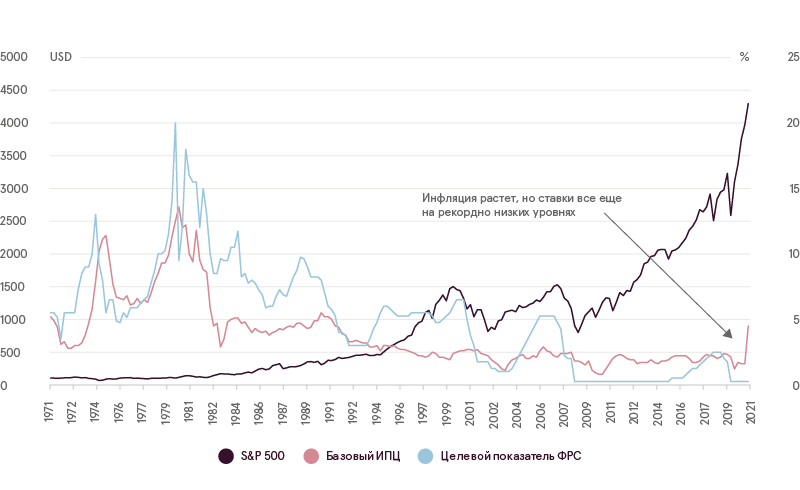

Цены на товары и услуги, уплачиваемые потребителями в США, выросли в июне выше всего с 2008 года, превзойдя прогнозы и проверяя приверженность ФРС поддержке экономики. Базовый ИПЦ, широко отслеживаемый показатель инфляции в США, исключающий волатильные компоненты, вырос на 4,5% в годовом исчислении в июне 2020 года, что является самым большим ростом с ноября 1991 года. Тем не менее, реакция инвесторов показывает, что участники рынка по-прежнему верят прогнозу ФРС, что превышение инфляции – это временное явление.

График ИПЦ

Источник: Bloomberg Finance L.P.

В настоящее время мы видим сочетание положительных и отрицательных факторов, влияющих на рынки. Например, корпоративные финансовые результаты за второй квартал положительно повлияли на фондовые индексы, так как большинство компаний превзошли прогнозы. По данным Bloomberg на момент написания настоящего обзора 87% компаний, входящих в индекс S&P 500, объявили оценки, превышающие прибыль. Кроме того, первоначальная реакция участников рынка на распространение дельта-варианта COVID-19 быстро обратилась, так как показатели вакцинации растут, а угроза полного локдауна не кажется такой вероятной.

С другой стороны, мы все еще наблюдаем ухудшение показателей широты рынка. Например, процент акций S&P 500 выше их соответствующей 50-дневной скользящей средней (СС) снизился с почти 85% до менее 50% составляющих индекса за период с конца апреля до конца прошлого месяца. Более того, такая же тенденция присутствует и в Мировом индексе (MSCI ACWI). В конце июля менее половины участников MSCI ACWI были выше 50-дневной СС, в то время как несколько месяцев назад более 60% участников были выше. Это показывает то, что «под поверхностью» рынок может ослабевать.

Кроме того, возросшее налоговое бремя является еще одним долгосрочным риском для ИТ-гигантов и других мультинациональных компаний. Министры финансов G20, представляющие 19 стран с крупнейшей и наиболее быстрорастущей экономикой, а также Европейский Союз, поддержали план, по которому мультинациональные компании будут платить минимальную глобальную ставку корпоративного налога в размере 15% во всем мире. План борьбы с уклонением от уплаты налогов, вероятно, затронет такие компании, как Amazon, Facebook, Google и др.

Обновление управления фондовым портфелем

После неплохого роста в первой половине этого года в июле увеличилась волатильность, и финансовые модели начали давать смешанные сигналы. Это побудило к более осторожному прогнозу рынка, и мы приняли предусмотрительное решение нормализовать риск в портфелях. В основном мы сократили позиции в энергетическом, промышленном и дешевом секторах и полностью закрыли позиции в секторе материалов. За счет полученных денежных средств мы сильно увеличили позиции с фиксированной доходностью.

Этот Обзор не следует считать инвестиционной консультацией либо предложением инвестировать в финансовые инструменты, заключить финансовые сделки или предпринять еще какие-либо действия. Обзор нельзя расценивать как подтверждение или обещание наступления указанных в нем событий со стороны Luminor. Представленные здесь данные не связаны ни с какой конкретной инвестиционной целью, финансовой ситуацией или какими-либо конкретными потребностями какого-либо получателя информации.

Историческая доходность описанных в Обзоре ценных бумаг указана только для сведения. Историческая доходность не является гарантией будущих результатов инвестиций, поскольку реальные показатели могут существенно отличаться от упомянутых в этой статье.

Luminor не несет ответственности за убытки, которые может понести клиент, положившись на изложенную здесь информацию. Прежде чем принять какое-либо решение об инвестициях или кредите, рекомендуется обратиться за помощью к признанному специалисту и оценить соответствие инвестиционного продукта или услуги профилю риска и целям клиента.

Условия и положения финансовых инструментов, а также проспекты инвестиционных фондов опубликованы на веб-сайте Luminor по адресу luminor.lv. Этот материал запрещается копировать, распространять или публиковать в любой форме без предварительного письменного согласия Luminor.