Новости финансовых рынков: апрель 2018 | Luminor

- После двух месяцев волатильности мировые фондовые рынки по-прежнему находятся всего на 7,3% ниже рекордного исторического уровня.

- В 1-м квартале 2018 года на фондовом рынке наблюдалось в 5 раз больше дней с изменениями более 1%, чем за весь 2017 год

- Опасения начала торговой войны и возможное регулирование технологической отрасли обусловили вторую волну коррекции цен акций

- Несмотря на недавнее снижение цен, инвесторы продолжают вливать деньги в фонды технологической отрасли в ожидании устойчивого роста доходов

- Американские компании являются лидерами роста мировых корпоративных доходов с ожидаемым повышением на 18% в 1-м квартале 2018 года по сравнению с прошлым годом

- Рост доходов европейских компаний в 1-м квартале 2018 года может составить 3–4%

- Коррекция цен акций помогла понизить слишком оптимистичные настроения и позиционирование инвесторов, устранив помеху для потенциала дальнейшего роста цен

За последние 17 месяцев только 2 были неблагоприятными для мировых фондовых рынков

После восстановления цен с низкого уровня второй половины февраля, в марте снова наблюдалась высокая волатильность и повышенные продажи и финансовые рынки пережили второй неблагоприятный месяц подряд. Однако инвесторам следует учитывать, что до этого мировые фондовые рынки демонстрировали положительную доходность в течение 15 последовательных месяцев. Это означает, что падение рынков было только в двух из последних 17 месяцев.

Последняя распродажа перевела мировые фондовые рынки в зону отрицательной доходности в текущем году. В этом году All Country World Index в конце марта составил -3,7%. Возглавляли падение развитые рынки с текущим показателем -4,1%, в то время как развивающиеся рынки оказались более устойчивыми и на сегодняшний день снижение в этом году составило всего -1,3%.

Рассматривая вышеупомянутые показатели, необходимо учитывать два важных аспекта. Во-первых, фондовые рынки ежегодно падают в среднем примерно на 10%, поэтому такие коррекции абсолютно нормальны. Во-вторых, мировые фондовые рынки сейчас находятся всего на 7,3% ниже рекордного исторического уровня.

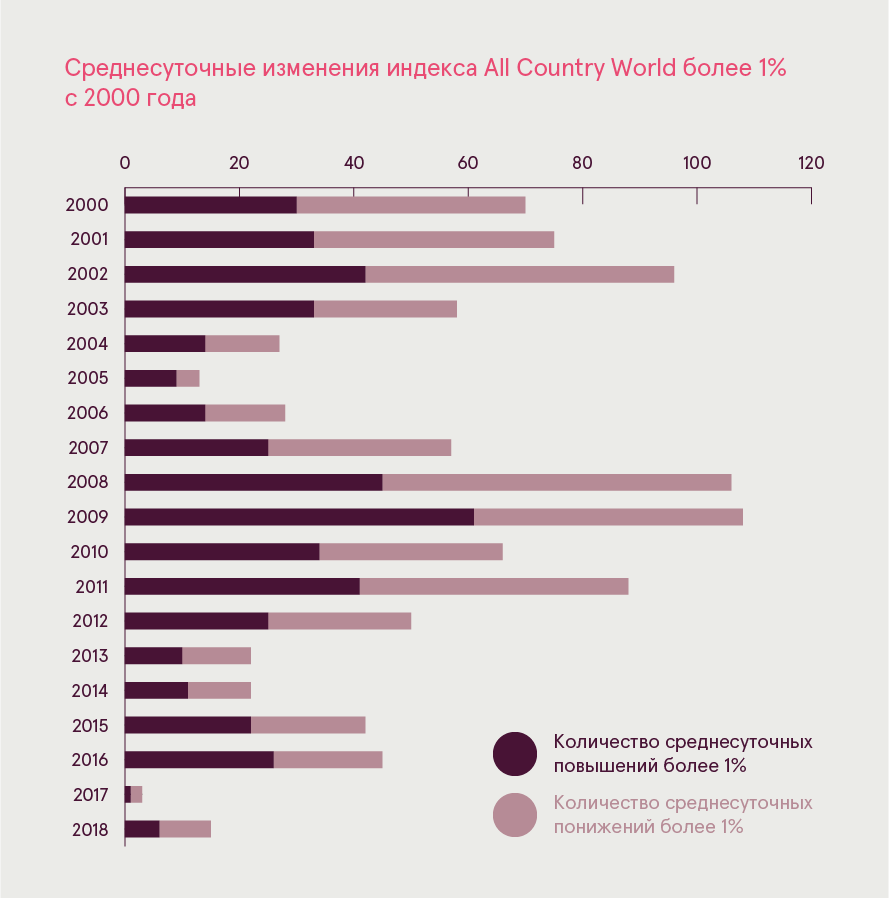

В первом квартале 2018 года было больше дней с изменениями больше чем на 1%, чем во всем 2017 году

2017 год был действительно необычным с точки зрения волатильности рынка, которая была чрезвычайно низкой. За весь прошлый год было всего три дня, когда изменения индекса All Country World (ACWI) превысили 1%. Однако за три месяца этого года таких дней было уже 15. В результате текущая волатильность может показаться чрезмерной. Однако если рассматривать более длительный срок, можно отметить, что с 2000 года в среднем было 52 дня в году, когда изменения превышали 1%. Поэтому нынешний уровень волатильности абсолютно нормален и не является признаком грядущей коррекции рынка. Например, в течение нынешней восходящей тенденции в 2012 году было 50 дней с изменениями на 1%, а в 2016 году – 45 дней. Соответственно, инвесторы должны быть готовы к тому, что повышенная волатильность сохранится, но она не является поводом для опасений, поскольку может принести хорошие возможности для введения средств на рынок.

Торговые войны и возможное регулирование отрасли технологий – главные вопросы, волнующие инвесторов в марте

После длительного и стабильного роста цен инвесторы быстро привыкают к хорошим новостям, и любые минимальные изменения на повестке дня могут очень быстро изменить настроения. Впервые мы наблюдали это в феврале, когда ожидания повышения процентных ставок запустили текущую коррекцию.

Март также принес свою долю плохих новостей, начавших вторую волну продаж. Сначала опасения начала полномасштабной торговой войны спровоцировали волнение инвесторов. Все началось с решения Трампа наложить пошлины на сталь и алюминий, которые в основном повлияли на Китай. Китай ответил вводом ввозных пошлин на 128 американских продуктов. Нет сомнений, что торговые войны всегда вредят мировой экономике. Однако эксперты убеждены, что, вероятнее всего, дальнейшего обострения ситуации не будет, поскольку это никому не выгодно. Решение о пошлинах в действительности воспринимается как стратегический шаг для получения дополнительных рычагов влияния в торговых переговорах.

Масла в огонь подлил скандал, связанный с использованием личных данных пользователей Facebook. Инвесторы начали опасаться, что в данной отрасли могут быть введены новые правила, что привело к падению стоимости акций во всем технологическом секторе. Поскольку технологическая отрасль была основной движущей силой роста цен, падение усилило коррекцию на всем рынке.

Однако важно отметить, что в целом инвесторы не покинули технологическую отрасль. Напротив, во время снижения они умножили позиции. По данным Thompson Reuters, на неделе, закончившейся 28 марта 2018 года, когда средний технологический фонд упал на 6,29%, инвесторы добавили 101 миллион долларов США к фондам технологической отрасли. Кроме того, с начала 2018 года фонды технологического сектора увеличились на 9,2 миллиарда долларов нетто. С приближением сезона отчетности о доходах в 1-м квартале 2018 года этот факт демонстрирует уверенность инвесторов в отрасли, а также ожидания исключительного роста прибыли.

Сезон отчетности о доходах в 1-м квартале 2018 год должен быть благоприятным и продолжить тенденцию 2017 года

Повышение прибыли компаний в 2017 году было основной движущей силой роста цен мировых акций. В 2017 году доходность мировых фондовых рынков составила приблизительно 20% в местных валютах, а прибыль компаний увеличилась примерно на 16,5%. Это означает, что почти всю доходность можно объяснить ростом прибыли, а не удорожанием акций.

В 1-м квартале 2018 года наибольший рост прибыли в мире ожидается от американских компаний. С улучшением экономического роста, более дешевым долларом США и благоприятным воздействием налоговой реформы ожидается, что прибыль вырастет примерно на 18% по сравнению с прошлым годом. Кроме того, существует большая вероятность того, что фактические результаты превысят ожидания.

В Европе ожидания намного скромнее, и в 1-м квартале ожидается увеличение прибыли всего на 3–4%. Рост прибыли частично сдерживается более высоким курсом евро, который снижает экспортную конкурентоспособность и уменьшает ценность дохода, полученного за рубежом. Кроме того, недостаточная доля ИТ-отрасли, являющейся основной движущей силой роста прибыли в мире, также тянет европейскую прибыль вниз.

На развивающихся рынках достаточно стабильные цены на сырьевые товары и устойчивый мировой экономический рост должны благоприятно повлиять на прибыль предприятий в регионе.

Коррекция цен ухудшила настроение инвесторов

Как уже отмечено ранее, настроение инвесторов обычно является обратным показателем, т. е. чрезмерная настроенность на рост обычно отрицательно влияет на рынок, и наоборот. По данным опроса Американской ассоциации индивидуальных инвесторов, на фоне коррекции общее настроение в большой степени повернулось в сторону снижения. 35,3% инвесторов фактически ожидают продолжения снижения цен, и только 31,9% ожидают повышения.

Также опрос менеджеров глобальных фондов, проведенный Bank of America Merrill Lynch (BAML), свидетельствует о том, что они воздерживаются от размещения средств после сильнейшей игры на повышение, наблюдавшейся в январе. Перевес акций после коррекции упал с +55% до +41%.

Несмотря на то, что вышеуказанные индикаторы настроения еще не перешли в крайне отрицательную зону, прогрессивный рост прекратился и настроения не должны стать помехой дальнейшему росту стоимости акций.