Несмотря на повсеместный пессимизм, есть поводы надеяться на лучшее

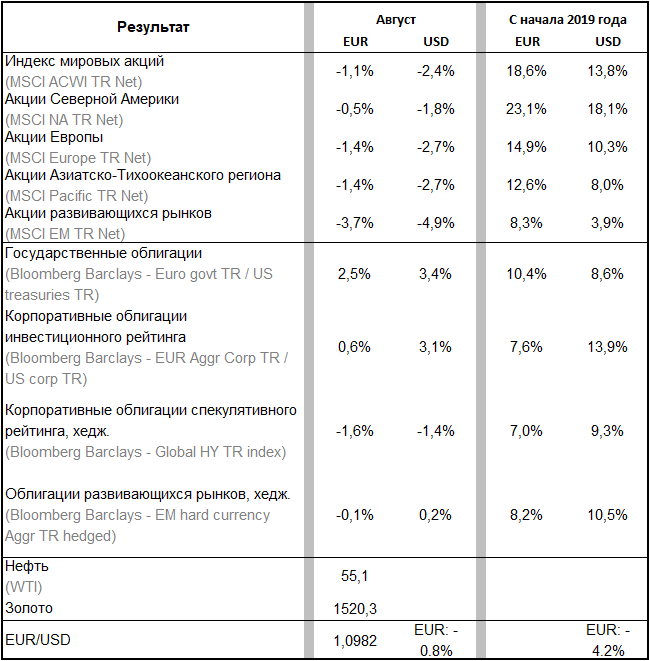

- Рынки акций снизились в августе из-за очередной эскалации торговой войны между США и Китаем;

- Рост в сентябре возможен, но по большей части будет зависеть от дальнейших действий центробанков и прогресса в торговых переговорах;

- В долгосрочной перспективе акции явно более привлекательны, чем облигации, однако как акции, так и облигации могут испытывать значительную волатильность в ближайшей и среднесрочной перспективе.

После достаточно спокойного июля, август выдался достаточно жарким месяцем с точки зрения событий и рыночных колебаний. В самом начале месяца, на рынках акций наблюдалась настоящая паника, а ведущие рынки просели на более чем 5% менее чем за неделю. Причиной послужило объявление новых тарифов со стороны США в отношении Китая, и осознание того, что страны по-прежнему не могут найти компромисс, а значит конфликт, скорее всего, будет только усугубляться, несмотря на предыдущие заверения в обратном.

И действительно, в дальнейшем, в течение месяца мы наблюдали новые негативные заявления со стороны обеих стран. Сначала Китай объявил, что в рамках ответной меры на 10% тарифы, которыми США планирует обложить китайские товары на сумму в $300 миллиардов, Поднебесная также введет 5%-10% тарифы по отношению к американским товарам на сумму около $75 миллиардов, включая такие товары как нефть и соевые бобы. Ответ от Трампа оказался почти незамедлительным, в тот же день президент США написал твит, что новые тарифы в итоге составят не 10%, а 15%, а уже введеные тарифы поднимутся с текущих 25% до 30%.

Но помимо Китая, в августе Трамп также параллельно активно критиковал ФРС США. В один момент даже задавая вопрос, кто является главным врагом США на данный момент, китайский президент Си или председатель ФРС Джером Пауэлл. Основной причиной для гневной тирады Трампа служит тот факт, что процентные ставки в США на данный момент остаются значительно выше, чем практически где-либо в мире среди развитых стран.

Процентные ставки в отдельных развитых странах

| Гонконг | 2,50% | Великобритания | 0,75% |

|---|---|---|---|

| США | 2,25% | Еврозона | 0,00% |

| Канада | 1,75% | Япония | -0,10% |

| Австралия | 1,00% | Швеция | -0,25% |

| Новая Зеландия | 1,00% | Швейцария | -0,75% |

Замедление мировой экономики и ослабление отдельных макроэкономических показателей в США, на самом деле, вызывают риск того, что первого за последние 11 лет понижения процентной ставки, осуществленного со стороны ФРС, может быть недостаточно. Если действия ФРС останутся реактивными, а не проактивными, как это уже было в 2000 и 2007 годах, Центробанк может опять опоздать с предотвращением возможной рецессии, так как местные компании не смогут вовремя воспользоваться смягчением условий финансирования.

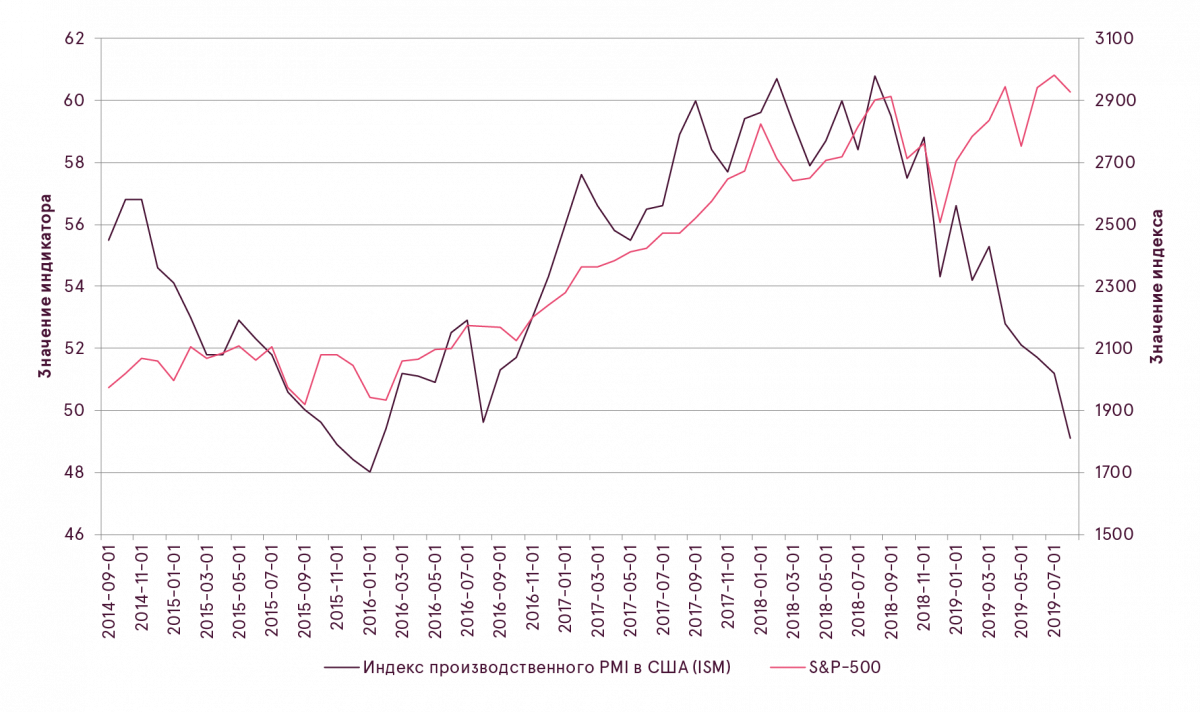

Индекс производственного PMI США и результат S&P-500

Другой канал, через который высокие процентные ставки способны негативно влиять на экономику США, это рост доллара по отношению к другим валютам. С начала 2018 года доллар неизменно растет за счет того, что мировые инвесторы, в поисках доходности и на фоне неопределенности в других странах, все больше выбирают американские финансовые активы для инвестиций. Тем самым, дорогой доллар снижает конкурентноспособность компаний США, а также снижает доходы мультинациональных корпораций, которые получают значительную часть выручки из-за границы. Поэтому, если доллар будет продолжать расти, это действительно со временем может стать серьезной проблемой для США.

Индекс доллара

Но помимо вопросов, связанных с США, новости из других стран также были не слишком положительными. Так, данные из Германии свидетельствуют о том, что ВВП страны сократился во втором квартале. В Великобритании продолжает расти риск Брекзит без предварительного соглашения с Евросоюзом, так как новоизбранный премьер министр Борис Джонсон ясно дает понять, что на текущих условиях сделки не будет. В Италии разгорелся небольшой кризис, по причине распада действующей коалиции и ухода действующего премьер министра в отставку, тем самым вызвав новые опасения насчет политических рисков в Еврозоне. Все вышеуказанные факторы способствовали росту неопределенности на протяжении месяца.

Пожалуй, также следует отметить случившееся в Аргентине. После первого раунда президентских выборов победу там неожиданно одержал представитель левого крыла. В результате местный рынок акций буквально за один день обвалился на 48%, что практически является рекордом, за последние 70 лет лишь однажды где-либо в мире было более сильное падение в рамках одной торговой сессии1 согласно информации Bloomberg. И хоть события в Аргентине не особо влияют на остальной мир, такие колебания рынка доказывают, что времена сейчас достаточно нервные.

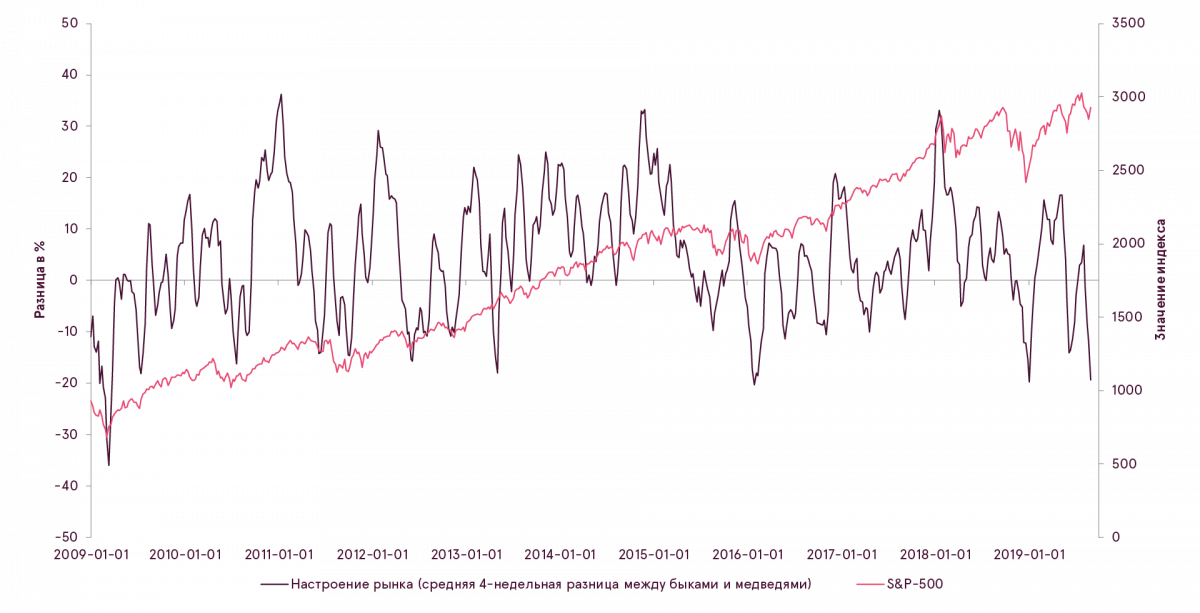

Не удивительно, что на фоне негативных новостей, инвесторы на протяжении месяца становились все более и более пессимистичными. В результате, к сентябрю некоторые данные по настроению рынка и ожиданиям инвесторов достигли достаточно экстремальных значений. Например, согласно опросу AAII2 разница между инвесторами, которые ожидают роста, по отношению к инвесторам, которые ожидают падения, к началу сентября достигла уровней декабря 2018 года, когда была достинута самая низкая точка на рынке. Дополнительно, если брать средние данные за последние четыре недели (что приблизительно сооответствует общим настроениям в течение месяца), то единственный раз, когда за последние 10 лет пессимизм оказался еще сильнее, случился в феврале 2016 год (еще один важный локальный минимум).

Настроение инвесторов и результат S&P-500

Но несмотря на новостной фон и общий пессимизм, акции после изначального падения в начале месяца, в остальное время держались достаточно хорошо. Более того, если исключить из расчетов первые три торговые сессии в августе, то результаты по итогам месяца на самом деле окажутся позитивными. Это действительно удивительно, потому что при таких рисках и общих настроениях, рынок обычно испытывает куда большие потрясения и падения. Значит, определенные положительные факторы также есть, какие же они?

Во-первых, существует шанс, что после очередного раунда эскалации, США и Китай опять станут сговорчивее и попытаются разрешить имеющиеся разногласия. Косвенные доказательства этого есть. Например, 1 сентября США ввели тарифы только по отношению к $110 млрд. товаров из $300 миллиардов запланированных, а остальные пошлины были перенесены на середину декабря. В то же время, компании Huawei, которая должна была получить полный запрет на ведение бизнеса с американскими компаниями в августе также продлили отсрочку данного запрета еще на 90 дней до ноября. С другой стороны, размер китайских тарифов также не выглядит запредельным, 5-10% не так много, к тому же тарифы на многие товары также вступят в силу не раньше декабря, а значит можно рассматривать действия китайских властей скорее как шаг к тому, чтобы не потерять лицо и не показаться слабыми, чем желание значительно усугубить ситуацию в переговорах.

Другим важным фактором в сентябре, станут заседания ЕЦБ и ФРС, где оба центробанка ожидаемо должны понизить процентные ставки. Сложно сказать, как на это отреагуруют рынки, но если вдруг будет объявлено о дополнительных мерах по монетарному стимулированию, финансовые активы могут на это отреагировать достаточно позитивно, аналогично, как это происходило ранее в текущем году.

Наконец, с учетом того, что на рынке доминируют медвежьи настроения, то скорее всего большинство инвесторов, кто хотел продать, уже сделали это, а значит на рынке уже осталось не так много продавцов. Несколько хороших катализаторов роста могут быстро востановить аппетит быков по поводу рисковых активов, и привести к приличному краткосрочному росту.

Однако в случае инструментов с фиксированным доходом ситуация противоположная, так как очень оптимистичные инвесторы существенно завысили цены. Примечательно, что облигации в объеме уже более 16,8 трлн долларов США имеют отрицательную доходность, однако многие инвесторы покупают именно облигации, ожидая их удорожания, а не рассчитывая на получение процентов. В результате мировой совокупный индекс облигаций обеспечил совокупный доход около 12% за первые 8 месяцев этого года, в то время как среднегодовая доходность за последние 20 лет равна 4,3%. Такое поведение инвесторов можно объяснить крайне агрессивными ожиданиями снижения процентных ставок крупнейшими мировыми центробанками.

Вместе с тем, учитывая замедление экономического роста и сдержанную инфляцию, перспектива более низких процентных ставок в будущем очень высока, а ожидания слишком резкого снижения ставок создают риск потенциального разочарования. Если центробанки на следующих собраниях не оправдают ожидания инвесторов, инвесторы могут быть вынуждены пересмотреть свои прогнозы, что может вызвать значительные колебания цен облигаций.

Отношение цены к прогнозируемой прибыли (Forward P/E)*

| По состоянию на 04.09.2019 | |

|---|---|

| Развитые рынки, за иксл. США | 13,2 |

| Индекс мировых рынков акций (ACWI) | 14,8 |

| Европа | 12,8 |

| Развивающиеся рынки | 11,6 |

| США | 16,8 |

* Цена, разделенная на прогнозируемую прибыль за последующие 12 месяцев

Источник: Yardeni Research, Inc.

С точки зрения оценки рыночной стоимости, мировые акции по-прежнему имеют достаточно разумные цены, при этом акции США дороже, а акции развивающихся рынков – относительно дешевые. Кроме того, более низкие процентные ставки должны поддержать увеличение стоимости акций в будущем за счет снижения стоимости капитала. В то же время текущие цены учитывают восстановление роста прибыли компаний к концу этого года, что в значительной степени зависит от улучшения мировой экономики. Если восстановление мировой экономики займет больше времени, рынки акций могут оказаться под давлением в краткосрочной перспективе.

Подводя итог можно сказать, что в целом ситуация на финансовых рынках в настоящее время довольно сбалансирована: в долгосрочной перспективе акции явно более привлекательны, чем облигации. Однако и акции, и облигации могут испытывать значительную волатильность в ближайшей и среднесрочной перспективе.

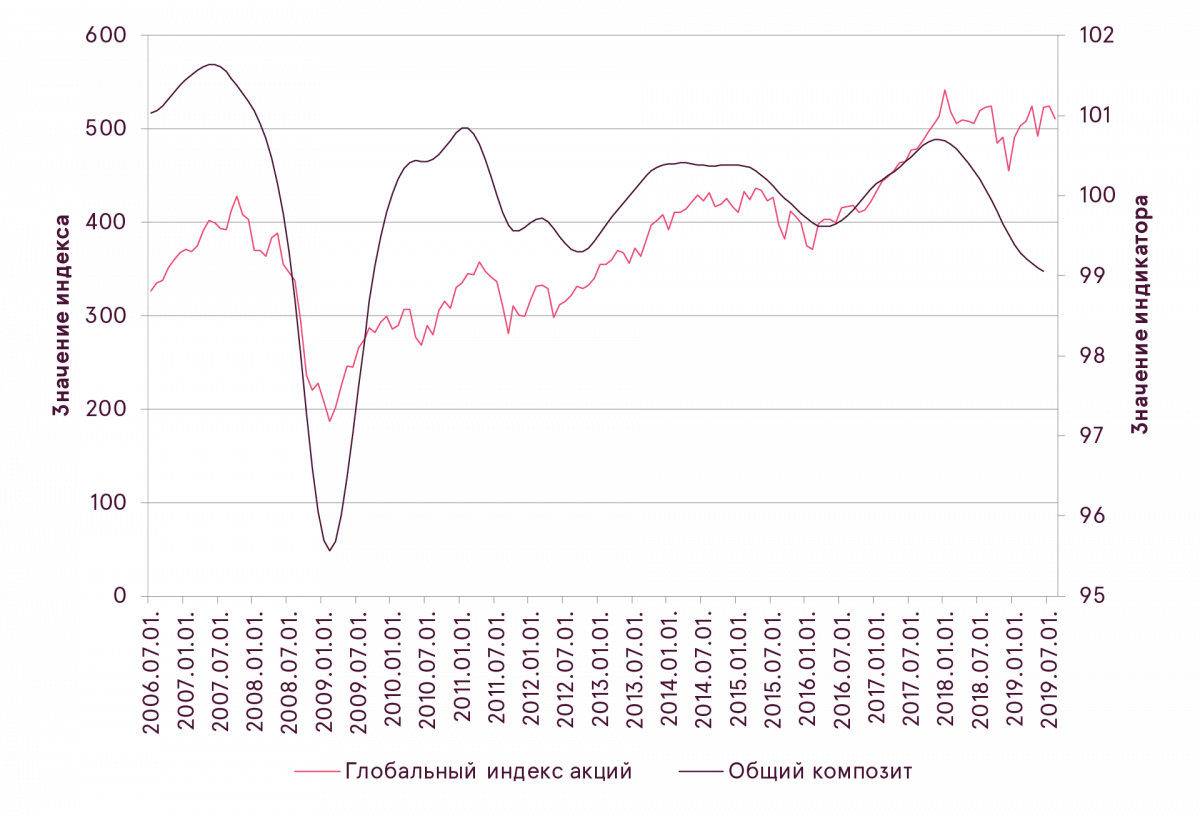

Общий композит ведущих экономических индикаторов стран ОЭСР

1 Шри-Ланка на 61.7% в 1989 году

2 American Association of Individual Investors

Этот Обзор не следует считать инвестиционной консультацией либо предложением инвестировать в финансовые инструменты, заключить финансовые сделки или предпринять еще какие-либо действия. Обзор нельзя расценивать как подтверждение или обещание наступления указанных в нем событий со стороны Luminor. Представленные здесь данные не связаны ни с какой конкретной инвестиционной целью, финансовой ситуацией или какими-либо конкретными потребностями какого-либо получателя информации.

Историческая доходность описанных в Обзоре ценных бумаг указана только для сведения. Историческая доходность не является гарантией будущих результатов инвестиций, поскольку реальные показатели могут существенно отличаться от упомянутых в этой статье.

Luminor не несет ответственности за убытки, которые может понести клиент, положившись на изложенную здесь информацию. Прежде чем принять какое-либо решение об инвестициях или кредите, рекомендуется обратиться за помощью к признанному специалисту и оценить соответствие инвестиционного продукта или услуги профилю риска и целям клиента.

Условия и положения финансовых инструментов, а также проспекты инвестиционных фондов опубликованы на веб-сайте Luminor по адресу luminor.lv. Этот материал запрещается копировать, распространять или публиковать в любой форме без предварительного письменного согласия Luminor.