Вопреки турбулентности в политической среде, рынки оживились

- Политические и энергетические потрясения в Европе

- Наконец, ЕЦБ предпринял действия

Июль был очень благоприятным для рынков ценных бумаг развитых стран. Американский индекс S&P 500, представляющий 500 крупнейших американских компаний, в течение месяца увеличился на 12,28% (совокупная доходность индекса S&P 500 в EUR). Похожий результат продемонстрировали развитые рынки (индекс MSCI World Total Return EUR Index), которые принесли двузначную положительную доходность и увеличились на 10,67%. Исключением были развивающиеся рынки, результат которых был не столь хорош, как результат развитых рынков, но, тем не менее, они принесли положительную доходность в размере 2,28%. Одним из факторов, способствующих опережающей динамике развитых рынков, стала более хорошая финансовая отчетность (прибыль компаний), чем ожидалось.

Понизившиеся расходы потребителей и снижение инвестиций предприятий и населения повлияли на сокращение экономики США. ВВП США упал на 0,9% в годовом исчислении по итогам второго квартала, после падения на 1,6% в первые три месяца этого года. И хотя крупнейшая экономика мира сокращалась второй квартал подряд, а это является одним из показателей, сигнализирующих о возможной рецессии, экономисты и председатель Федеральной резервной системы Джером Пауэлл по-прежнему скептически оценивают то, что экономика США погрузится в более глубокий кризис, благодаря крепкому рынку труда. На основе доступных данных и обширной занятости можно сказать, что на данный момент сокращение экономики еще не рассматривается как полноценная рецессия. Экономисты сходятся в том, что, вероятнее всего, мы можем столкнуться с кризисом не раньше начала 2023 года, однако, ВВП указывает, что уже сейчас происходит замедление экономики. В данный момент домохозяйства имеют неплохие финансовые возможности, поэтому даже в случае спада экономики они встретят его с меньшими задолженностями, и их финансовое положение будет гораздо лучше, чем в предыдущие кризисы.

Вопреки возможному приближению спада экономики, лица, принимающие решения по политике ФРС, подняли базовую процентную ставку еще на 75 базисных пунктов, стараясь снизить инфляцию до предпочтительного уровня в среднесрочной перспективе. Ключевым стимулом для экономики является один из сильнейших в истории рынок труда, который позволяет иметь более жесткую монетарную политику и противостоять росту инфляции.

В то время как США сосредоточены на контролировании инфляции, похоже, что Европа столкнулась не только с ростом инфляции и цен на энергоресурсы. Текущая политическая нестабильность в Италии была вызвана разногласиями в правящей коалиции, а премьер-министр Марио Драги объявил о намерении уйти в отставку, однако изначально президент не поддержал такое решение. Президент Италии Серджио Маттарелла отклонил предложение Марио Драги об уходе с поста премьер-министра в попытке предотвратить политический кризис, который привел бы к нестабильности финансовых рынков и потенциально мог привести к необходимости проведения выборов осенью. После неудачных попыток объединить правящую коалицию, премьер-министр Марио Драги все-таки ушел в отставку.

В начале июля премьер-министр Великобритании Борис Джонсон заявил, что уходит в отставку. Он был вынужден это сделать из-за протестов со стороны своего кабинета и парламентарной группы после трех лет непрекращающихся скандалов.

Беспокойства также не обошли стороной и Германию. Российский газовый гигант «Газпром» закрыл свой главный газопровод, который заканчивается в Германии и через который производится поставка в Европу. «Газпром» заявил о форс-мажорных обстоятельствах в отношении ряда европейских покупателей природного газа, сигнализируя о том, что он намеревается сохранить ограничение поставок. Компания поставляла меньше газа, чем заказали покупатели в прошлом месяце, ссылаясь на проблемы с турбинами на главном газопроводе. Несмотря на это, поставки газа возобновились, но только на 40% от максимальной производительности, и впоследствии сократились до 20% к концу июля. Контроль над поставками газа стал инструментом политического шантажа.

Несмотря на то, что в этот период европейские политики столкнулись с неожиданными проблемами и увеличившейся неопределенностью, Европейский Центральный банк увеличил ключевую процентную ставку на 50 базисных пунктов – первое увеличение за 11 лет и крупнейшее с 2000 года из-за волны инфляции. Также, ЕЦБ представил новый инструмент монетарной политики, который, как ожидается, будет обеспечивать, чтобы на рынках не произошло чрезмерное увеличение стоимости займов в уязвимых экономиках, как это случилось в 2012 году.

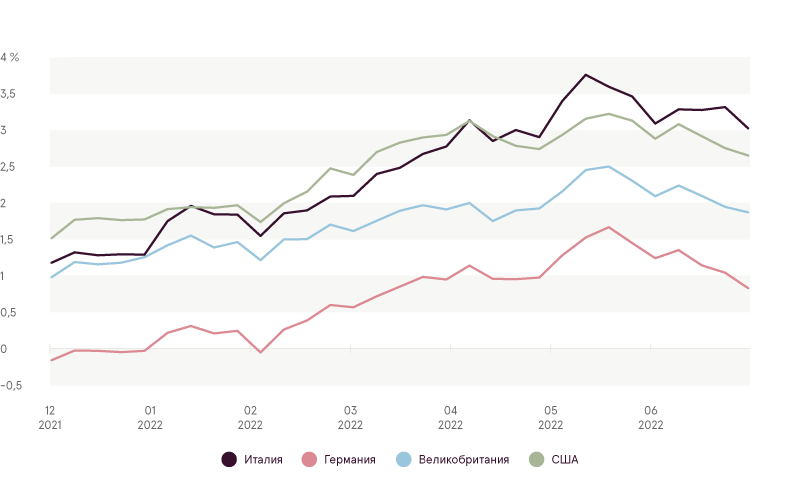

Доходности 10-летних суверенных облигаций

Источник: Bloomberg L.P.

Независимо от всех политических потрясений, рынки облигаций оставались устойчивыми. График 1 выше демонстрирует сокращение доходности по облигациям (увеличение цен облигаций) в основных регионах, в поддержку действий центральных банков по борьбе с растущей инфляцией.

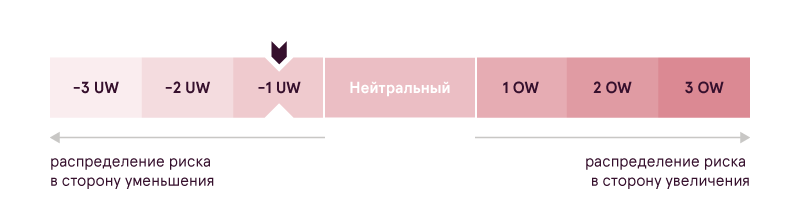

Обновление House view

Команда по управлению инвестициями Luminor приняла решение сохранить сниженный удельный вес рисковых активов и увеличенную долю защитных секторов (коммунальные услуги, здравоохранение и энергетика). Большая неопределенность из-за возможных последствий войны в Украине, ужесточение кредитно-денежной политики, высокая волатильность на рынках и замедленный экономический рост, обуславливают такое решение.

Этот Обзор не следует считать инвестиционной консультацией либо предложением инвестировать в финансовые инструменты, заключить финансовые сделки или предпринять еще какие-либо действия. Обзор нельзя расценивать как подтверждение или обещание наступления указанных в нем событий со стороны Luminor. Представленные здесь данные не связаны ни с какой конкретной инвестиционной целью, финансовой ситуацией или какими-либо конкретными потребностями какого-либо получателя информации.

Историческая доходность описанных в Обзоре ценных бумаг указана только для сведения. Историческая доходность не является гарантией будущих результатов инвестиций, поскольку реальные показатели могут существенно отличаться от упомянутых в этой статье.

Luminor не несет ответственности за убытки, которые может понести клиент, положившись на изложенную здесь информацию. Прежде чем принять какое-либо решение об инвестициях или кредите, рекомендуется обратиться за помощью к признанному специалисту и оценить соответствие инвестиционного продукта или услуги профилю риска и целям клиента.

Условия и положения финансовых инструментов, а также проспекты инвестиционных фондов опубликованы на веб-сайте Luminor по адресу luminor.lv. Этот материал запрещается копировать, распространять или публиковать в любой форме без предварительного письменного согласия Luminor.