Ieguldījumu eksperti: izaugsme nevar turpināties nepārtraukti – tā ir cikliska | Luminor

Ieguldījumu eksperti: izaugsme nevar turpināties nepārtraukti – tā ir cikliska

Vērtspapīru tirgus kritumi ir neatņemama ieguldījumu procesa sastāvdaļa. Kopš 1923. gada kritumi akciju tirgū 10-20% apmērā ir novēroti vidēji ik pēc diviem gadiem. Arī mūsdienās līdzīgas tendences ir saglabājušās, tāpēc vērtspapīru tirgus būtība ir nemainīga – izaugsme nevar turpināties nepārtraukti, jo tā ir cikliska.

Lēmums sākt darbību finanšu tirgos, veicot pirmo ieguldījumu, bieži nav viegls. Ir nepieciešams izvēlēties piemērotus finanšu instrumentus un īsto laiku, kad veikt ieguldījumus.

Vienlaikus tirgus kritumi ir normāla vērtspapīru tirgus parādība, tāpēc ieguldītājiem no tiem nevajadzētu baidīties.

![]()

Tabulas tulkojums: Avots: Nordea Markets

Uzkrājumu un aizdevumu krīze, Līča karš

Japānas aktīvu krīze

Federālo procentu likmju pieaugumi

Āzijas/Krievijas krīze

IT burbulis

Augsta riska kredītu krīze

ASV kredītreitingu pazemināšana

Ķīna, nafta u.c. problēmas

Maksimālais kritums līdz šim

No augstāka uz zemāko, MSCI World All Country indekss, EUR

Lejupslīde

Tomēr vēsture liecina – ja viena kalendārā gada laikā vērtspapīru tirgū ir novērojams būtisks kritums, tas nenozīmē, ka kalendārais gads noslēgsies ar negatīvu rezultātu. Salīdzinot datus pa gadiem, vairāk nekā 60% gadījumu ir novērots akciju cenu samazinājums pasaules mērogā ar vidējo zemāko rādītāju -6%. Tomēr vairāk nekā 70% gadu ir noslēgušies ar pozitīvu rezultātu.

* MSCI World All Country Indekss, EUR; gada ienesīgums (zilā krāsā). Zemākais ienesīgums gada laikā (sarkanā krāsā), pamatojoties uz mēneša datiem. Avots: www.msci.com

Arī tad, ja īstermiņa kritumi tirgū tiek piedzīvoti regulāri, ilgtermiņa ieguldītājiem nav pamata būtiskam satraukumam. Vēsture pierāda, ka ilgtermiņā vērtspapīru tirgus spēj pārvarēt lejupslīdes.

* MSCI World All Country Indekss, EUR. Ar līniju zilā krāsā ir apzīmēti pasaules vērtspapīru indeksa rezultāti.

Avots: www.msci.com

Kā ieguldītāji var ierobežot riskus un gūt ienesīgumu nestabila tirgus apstākļos?

Dažādi banku izstrādāti ieguldījumu risinājumi būtiski vienkāršo optimāla ieguldījuma portfeļa izveidi. Savukārt Finanšu instrumentu tirgus direktīva (MiFID) nodrošina ieguldītāju aizsardzību, lai kredītiestāžu un ieguldījumu sabiedrību piedāvātās ieguldījumu stratēģijas atbilstu klienta mērķiem un riska profilam.

Tomēr visbiežāk uzdotais jautājums ir – kāds ir pareizais laiks ieguldījuma veikšanai?

Ja ir novērojams cenu pieaugums, viss liekas dārgs, un ieguldītāju aktivitāte ir zema. Tomēr, arī cenām krītot, ieguldītāji nesteidzas, gaidot vēl lielāku cenu samazinājumu. Šādā situācijā nekad nešķiet, ka ir pienācis īstais laiks ieguldījuma veikšanai.

Acīmredzamais ieteikums jebkuram ieguldītājam varētu būt - iegādāties vērtspapīrus pēc iespējas lētāk, tomēr vairāku pētījumu rezultāti liecina, ka gandrīz visos gadījumos, kad cilvēki mēģina noķert labāko cenu tirgū, peļņa tiek zaudēta. Vispārējā panākumu stratēģija viennozīmīgi ir iegādāties vērtspapīrus ar īpaši zemu vērtību, vienlaikus pārdodot vērtspapīrus ar pārmērīgu vērtību.

Lai gan šī stratēģija izklausās ļoti vienkārša, tās ievērošana, īpaši pēc ievērojama tirgus krituma, prasa stingru disciplīnu. Parasti cenu krišana daudzos ieguldītājos izraisa paniku, liekot par jebkādu cenu izkļūt no situācijas, kas apdomīgiem pircējiem otrādi sniedz iespēju veikt ieguldījumus par labu cenu.

Lai novērtētu, kā šī vienkāršā stratēģija darbojas reālos dzīves apstākļos, mēs izmēģinājām šādu tirdzniecības taktiku, uz pasaules akciju indeksa vēsturiskajiem datiem (1969. gada decembris–2016. gada janvāris, mēneša dati):

- Iegādāties, ja cena ir par 20% vai vairāk zemāka par pēdējo augstāko cenu un

- Turēt akcijas 5 gadus

Izskatītajā piemērā tika analizētas 7 ieguldīšanas situācijas. Vidējais 5 gadu kumulatīvais ienesīgums, izmantojot šādu tirdzniecības taktiku, veidoja 62,0% salīdzinājumā ar 47,4%, kas ir vidējais indeksa 5 gadu ienesīgums analizētajā periodā. Turklāt 5 no 7 gadījumiem ieguldījums kļuva ienesīgs jau pirmajā gadā. Vēl viens jaudīgs rīks, kas palīdz izmantot cenu svārstības savā labā, ir regulāra ieguldījumu veikšana. Kā piemēru aplūkosim tālāk aprakstīto situāciju.

Ieguldītājam tiek piedāvātas divas iespējas:

- veikt ikmēneša ieguldījumu 1000 eiro apmērā uz 15 gadiem ar potenciālu iespēju, ka cena attiecīgajā periodā divreiz samazināsies par 50%;

- veikt ikmēneša ieguldījumu 1000 eiro apmērā uz 15 gadiem ar tādu pašu vidējo gada ienesīgumu kā augstāk minētajā gadījumā, bet bez cenas samazinājuma.

Kuru iespēju jūs izvēlētos? Lai gan otrā iespēja šķiet labāka, tomēr, to izvēloties, zaudēsiet ievērojamu ienākumu daļu. Tas ir tāpēc, ka, samazinoties cenai, ieguldītājs par to pašu summu iegūst vairāk vērtspapīru (akciju, fondu daļu), kas, cenai atkal pieaugot, nodrošina labāku ienesīgumu.

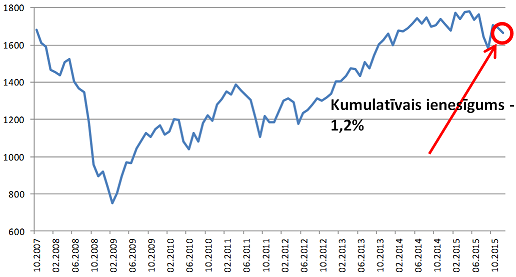

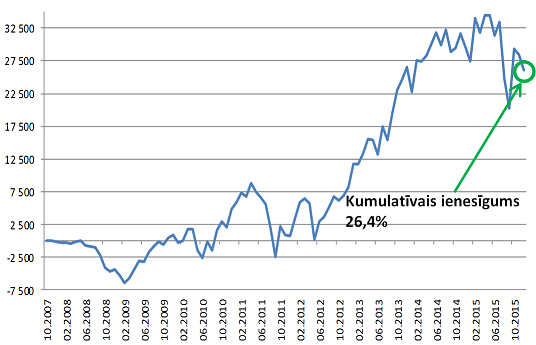

Kā piemēru aplūkosim situāciju no reālās dzīves. Kas notiek, ja ieguldītājs nolemj veikt regulārus ikmēneša ieguldījumus 1000 eiro apmērā, sākot no 2007. gada oktobra, kad cenas pirms ekonomikas sabrukuma bija visaugstākajā līmenī? Saskaņā ar aprēķiniem ieguldītājs, kas veicis regulārus ieguldījumus, šodien būtu daudz labākā situācijā nekā ieguldītājs, kurš veicis vienreizēju ieguldījumu.

Pasaules vērtspapīru indekss, vienreizējs ieguldījums

Grafikā redzamas pasaules akciju indeksa vēsturiskās cenas un potenciālo vienreizējo ieguldījumu ieņēmumi 31.10.2007.

Avots: www.msci.com

Pasaules vērtspapīru indekss, regulārs ikmēneša ieguldījums

Grafikā redzams regulāru ieguldījumu stratēģijas (sākot no 31.10.2007.) un katra mēneša beigās ieguldītās nemainīgās summas sniegums. Attēlotais aprēķināts: portfeļa vērtība mīnus ieguldītais (absolūtā atdeve).

Avots: www.msci.com

Esam parādījuši, ka nav jābaidās no tirgus svārstībām un cenu kritumiem, jo tie sniedz lieliskas iespējas ilgtermiņa ieguldītājiem. Tomēr ir jāpatur prātā, ka ir svarīgi ievērot sev pieņemamā riska robežas, īpaši periodos, kad situācija nav stabila.

Turklāt, kā liecina pētījumu rezultāti, skaidri izstrādāts finanšu plāns ļauj ieguldītājiem vieglāk pārciest cenu kritumus tirgū. Tāpēc galvenais padoms privātajiem ieguldītājiem ir izveidot optimālu portfeli ar pareizo diversifikāciju un nogaidīt situācijas, kad tirgus nav stabils.

Atruna:

Rakstā aprakstītais ir tikai teorētisks piemērs, kas balstīts uz vēsturiskiem datiem, kuri negarantē līdzīgu ienesīgumu nākotnē. Atspoguļotie vēsturiskie ieņēmumi ir paredzēti tikai informatīviem nolūkiem. Tie nevar tikt uzskatīti par drošu garantiju nākotnes ieguldījumu rezultātiem – patiesie rezultāti var krasi atšķirties no rakstā minētajiem. Ieguldījumu portfeļa vērtība var pieaugt vai sarukt atkarībā no norisēm pasaules finanšu tirgos, kurus ietekmē vairāki riska faktori. Ieguldītājs var zaudēt daļu vai pat visu savu ieguldīto kapitālu. Nordea banka neuzņemas nekāda veida atbildību par klientu zaudējumiem, kas radušies, izmantojot rakstā ietverto informāciju. Atspoguļotais stratēģiju vēsturiskais sniegums neietver darījumu izmaksas, nodokļus vai citas attiecināmās komisijas. Dati par vēsturisko sniegumu ir pieejami tikai informatīviem nolūkiem. Investoru patiesie ieguldījumi var atšķirties no rakstā minētajiem. Sniegtā informācija nav uzskatāma par visaptverošu pamatu ieguldījumu lēmumu pieņemšanai, klientam pašam ir jāizvērtē pakalpojuma atbilstība savām interesēm. Šis materiāls nav uzskatāms par ieguldījumu konsultāciju vai piedāvājumu veikt darījumus ar finanšu instrumentiem. Aicinām klientus pirms ieguldījumu lēmumu pieņemšanas sīkāk iepazīties ar visiem noteikumiem un nosacījumiem par katru konkrēto ieguldījumu produktu un izvērtēt konkrētā ieguldījumu produkta piemērotību klienta ieguldījumu

portfelim, klienta interesēm un riska profilam.

Papildu informācijai:

Edgars Žilde, Nordea bankas Komunikācijas projektu vadītājs, tālr.: 6 700 5434, mob.: 28 452 975, [email protected]