Investēšana ir piemērota arī tev | Luminor

Pētījums par finanšu uzvedību liecina, ka arvien vairāk cilvēku ir sapratuši uzkrājumu veidošanas nozīmi. Iedzīvotāju ietaupījumi lēnām, bet stabili pieaug. Tā ir pozitīva tendence un pirmais solis ceļā uz finansiālo labklājību. Tomēr, atliekot naudu uzkrājumiem, galvenais jautājums ir, kur to glabāt – un tad vairs viss nav tik rožaini. Lielākā daļa uzkrājumu tiek turēti skaidrā naudā, glabāti norēķinu kontos vai, labākajā gadījumā, tie ir noguldīti depozītos.

"Finanšu investīcijas veido tikai nelielu daļu no cilvēkiem piederošiem aktīviem un daudzi, kas varētu atļauties investēt, to nedara. Patiesībā no investēšanas nav jābaidās – tā ir piemērota ikvienam," stāsta Nordea ieguldījumu risinājumu un konsultāciju nodaļas vadītāja Baltijas valstīs Anželika Dobrovoļska.

Terminam "investēšana" ir tendence aizbiedēt cilvēkus, jo daudziem tas asociējas ar sarežģītu un riskantu nodarbi, kas piemērota tikai bagātajiem. Tāpēc ir cilvēki, kuri izdzirdot šo vārdu, vēlas mainīt tematu vai beigt sarunu. Tā būtu kļūdaina rīcība, jo galvenais iemesls, kas slēpjas aiz šiem mītiem saistībā ar investēšanu, var būt vienkārši zināšanu trūkums. Investēšana ir piemērota gandrīz ikvienam un aptver virkni risinājumu, kas ir pietiekami vienkārši un neprasa pārāk daudz laika, naudas vai pieredzes. Patiesībā daudzi cilvēki jau ir iesaistījušies investēšanā – pensiju 2. līmenī. Un viens ir skaidrs – investēšana ir labākais veids, kā sasniegt savus ilgtermiņa mērķus.

Nevajag daudz naudas, lai sāktu investēt – mazas un regulāri atliktas naudas summas ir pilnīgi pietiekami.

Vai, kur, kā un cik daudz investēt – tie tomēr ir būtiski jautājumi ikvienam, kuram nepieciešama rūpīga plānošana jeb, citiem vārdiem sakot – personiskā finanšu plāna sastādīšana.

Lai pieņemtu svarīgus lēmumus, kas skar nākotni, vai veiktu lielākus pirkumus, cilvēkiem bieži vien ir nepieciešami līdzekļi, ko nevar iekrāt no vienas, divām vai trim mēnešalgām. Visizplatītākais risinājums šādās situācijās ir kredīta ņemšana. Tomēr, pareizi plānojot, investēšana ir daudz labāks variants ilgtermiņa mērķu finansēšanai – tā vienkāršā iemesla dēļ, ka investīcijas pelna naudu, kamēr aizņēmumi uzliek procentu maksājumus.

Mērķu noteikšana

Finanšu plāna sastādīšanas pirmais solis ir mērķu noteikšana. Mērķi var būt īstermiņa (līdz 3 gadiem) vai ilgtermiņa (3+ gadi). Vienam no īstermiņa mērķiem vajadzētu būt likviditātes rezerves izveidošanai, kas principā ir finanšu rezerve neparedzētu izdevumu segšanai par summu vismaz trīskāršā ikmēneša izdevumu apmērā. Galvenais kritērijs naudas atlikšanai īstermiņa mērķiem ir likviditāte, tāpēc nauda var tikt turēta kontā, krājkontā vai termiņnoguldījumā.

Ilgākā laika posmā tomēr bezriska noguldījumu ienesīguma likme paliek ievērojami zemāka nekā inflācijas līmenis un noguldītā nauda zaudē savu pirktspēju. Piemēram, iedomāsimies, ka viena gada termiņnoguldījumu likme ir 0,1%, kamēr inflācijas līmeņa prognoze nākamajam gadam Latvijā ir 2,6%. Citiem vārdiem sakot – nauda “stāv” termiņnoguldījumā, lai zaudētu aptuveni 2,5% no savas vērtības gadā, kas 10 000 eiro noguldījuma gadījumā reāli nozīmē zaudējumus 250 eiro apmērā gadā. Tieši tāpēc īstermiņa mērķu īstenošanai būtu ieteicams atlikt uzkrājumiem tikai apmēram 20% no saviem aktīviem. Lielāko daļu aktīvu labāk izvietot investīcijās, kas ilgtermiņā piedāvā ienesīguma likmi, kas lielāka par inflācijas līmeni.

Ja persona ir tikko sākusi veidot uzkrājumus un ir pusceļā uz likviditātes rezerves izveidošanu, investējot nav nepieciešams gaidīt līdz pilnībā tiks uzkrāta summa, kas varētu segt trīs mēnešu izdevumus. Kad summa rezerves noguldījumā sasniedz 500 eiro vai 1000 eiro, daļu no ikmēneša kārtējās iemaksas var novirzīt investīcijām, bet otru – likviditātes rezervei.

Kur un kad investēt?

Ja esat nolēmis sākt investēt, tālāk būtu jāizdomā, kur investēt un kad. Lēmums par aktīvu izvietošanu, t.i., kur likt savu naudu, ir vissvarīgākais, jo ietekmē rezultātu.

Līdz pat 90% investīciju ienesīguma ir atkarīgs no aktīvu izvietojuma.

Lai iegūtu optimālu rezultātu, jāinvestē globālos un diversificētos portfeļos, vienmērīgi sadalot līdzekļus starp aktīvu klasēm un ņemot vērā investora riska tolerances līmeni. Tas var šķīst kā “ķīniešu ābece”, bet patiesībā bankās ir pieejamas anketas, kas palīdz cilvēkiem noteikt savu riska līmeni (riska toleranci) un atrast investīciju stratēģiju, kas piemērota konkrētā investora riska profilam un mērķiem. To palīdzēs izdarīt bankas konsultants investīciju konsultāciju laikā, bet to var paveikt arī patstāvīgi, izmantojot internetbanku.

Lai izveidotu atbilstoši diversificētu investīciju portfeli, investoram nav rūpīgi jāatlasa katra akcija vai obligācija. Investējot dažādos akciju vai obligāciju fondos, jūs varat izvēlēties portfeli, kas sastāv no simtiem vērtspapīru, kuri apkopoti vienā finanšu instrumentā. Tas ļauj izveidot pareizi diversificētu portfeli, pat ja investīciju apjoms ir mazāks par 50 eiro. Bankas var arī palīdzēt izvēlēties fondus, izmantojot savus modeļa portfeļus, kas pielāgoti dažādām investīciju stratēģijām.

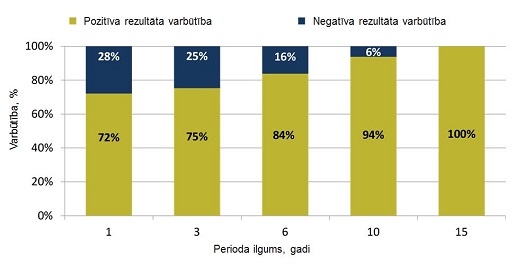

Vienmēr rodas jautājums – kad vislabāk iesaistīties tirgū? Investējot ilgtermiņā, investors ievērojami mazina jebkādu ietekmi, ko brīdis, kad investors iesaistās tirgū, var atstāt uz investīciju ienesīgumu. Piemēram, kopš 1969. gada (pamatojoties uz Pasaules akciju tirgus indeksu) ne reizi nav bijis 15 gadu ilga investīciju turēšanas perioda gadījums, kura beigās investors (kurš turējis akcijas 15 gadus) būtu piedzīvojis negatīvu ienesīgumu. Turklāt regulāri ieguldot, investors var arī diversificēt laikā, pilnībā novēršot jebkādu vajadzību mēģināt prognozēt īsto brīdi akciju pirkšanai un pārdošanai. Šis efekts tiek panākts, jo katru mēnesi ieguldot to pašu summu, investors nopirks vairāk vienību lejupslīdes laikā, tādējādi gūstot labumu no lejupejoša tirgus (cenas samazinās).

Pozitīvs ienesīgums ir atkarīgs no ieguldījumu perioda ilguma:

* Aprēķini ir balstīti uz MSCI All Country World indeksa datiem laika posmā no 31.12.1969. līdz 27.02.2015. Avots: www.msci.com

No investēšanas nav jābaidās

Kopumā jāsecina, ka no investēšanas nav jābaidās – kad tai pieiet ar prātu, tā ietver ļoti saprātīgu riska līmeni un kalpo par labāko veidu kā sasniegt savus ilgtermiņa mērķus. Kāds amerikāņu uzņēmējs un politiķis reiz ir teicis: "Cik daudz miljonāru jūs zināt, kuri kļuvuši bagāti, ieguldot krājkontos? Vēsture par tādiem gadījumiem klusē.”

"Tātad investēšana ir piemērota principā ikvienam, jo mūsdienās tā neprasa kaudzēm naudas un ir padarīta tik vienkārša, ka nav nepieciešama liela pieredze vai spēja veltīt tai pārāk daudz laika. Tomēr mēs joprojām iesakām iesācējiem konsultēties ar speciālistiem pirms investīciju biznesa uzsākšanas, piemēram, ar bankas konsultantu, kurš palīdzēs atrast piemērotākos risinājumus," uzsver Nordea ieguldījumu risinājumu un konsultāciju nodaļas vadītāja Baltijas valstīs Anželika Dobrovoļska.

ATRUNA

Rakstā minētais vēsturiskais vērtspapīru ienesīgums ir tikai informatīviem nolūkiem. Vēsturisko ienesīgumu nevar uzskatīt par drošu rādītāju investīciju sniegtajiem rezultātiem nākotnē – faktiskā atdeve var būtiski atšķirties no tās, kas minēta šajā rakstā. Šis materiāls nav uztverams kā investīciju konsultācija vai piedāvājums veikt darījumus ar finanšu instrumentiem. Pirms pieņemt lēmumus, kas saistīti ar investēšanu, mēs aicinām klientus izlasīt katra konkrētā investīciju produkta noteikumus un nosacījumus un novērtēt, vai konkrētais investīciju produkts ir piemērots klienta ieguldījumu portfelim, interesēm un riska profilam. Nordea neuzņemas nekādu atbildību par jebkādiem zaudējumiem, kas klientam varētu rasties, paļaujoties uz šajā rakstā ietverto informāciju.

Papildu informācijai:

Edgars Žilde, Nordea bankas Komunikācijas projektu vadītājs Latvijā; tālr.: 6 700 5434, mob.: 28 452 975, E-pasts:[email protected]