Luminor finanšu tirgus apskats: Marts 2018 | Luminor

- Pēc nepārtrauktā pozitīvā snieguma 15 mēnešu garumā februāris bija pirmais mēnesis, kurā notika pasaules akciju cenu kritums

- Piespiedu likvidācija atsevišķos svārstīguma apstākļos tirgotos produktos (volatility trading products) pastiprināja vērtspapīru izpārdošanu par zemām cenām

- Kaut arī cenu korekcija bija diezgan ievērojama, tirgus atguvās ātri un Visu valstu pasaules indekss (All Country World Index) februāra beigās uzrādīja 2,3 % kritumu

- Jaunais Federālās rezervju sistēmas (Federal Reserve System, FRS) prezidents Dž. Pauels (J.Powell) iebiedēja investorus ar ierosinājumiem veikt vairāk likmju paaugstinājumu, nekā gaidīts

- Vēsturiski šobrīd esošajam ierobežošanas cikla posmam sekoja pozitīva vidējā atdeve gan viena, gan trīs gadu griezumā

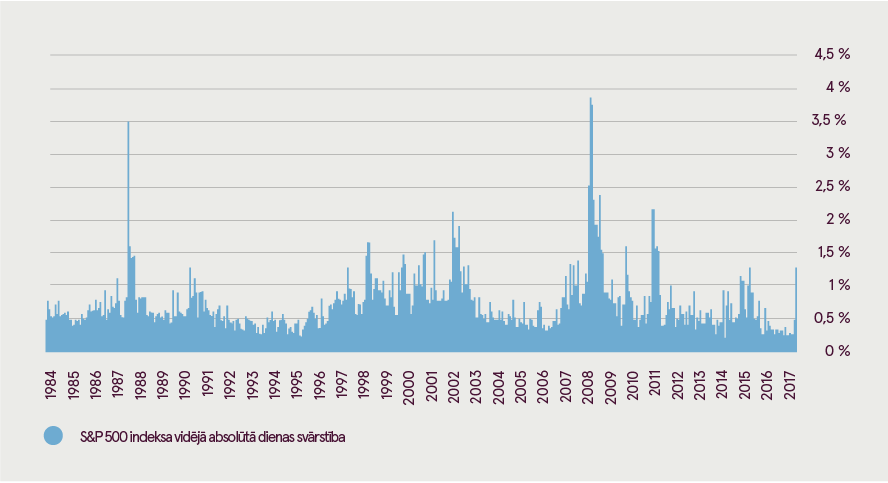

- Vidējā absolūtā dienas svārstība S&P 500 indeksa vērtībā palielinājās līdz 1,3 % salīdzinājumā ar ļoti lavēlīgiem 0,3 %, kas tika uzrādīti pēdējo 1,5 gadu laikā, taču bija tālu no kritiskā līmeņa.

- Paaugstinātās likmes ASV var veicināt dolāra kursa pieaugumu

- Globālās ekonomikas paplašināšanās un prognozētais divciparu uzņēmumu peļņas pieaugums vēl joprojām ir labs atbalsts akciju cenu pieaugumam

Februāris – pirmais pasaules akciju cenu krituma mēnesis pēc pozitīvā snieguma 15 mēnešu garumā

Februāris ir pielicis punktu pasaules akciju cenu ilgajam augšupejas posmam, kas bija teju bez svārstībām. Līdz februārim ASV tirgus 15 mēnešus pēc kārtas uzrādīja pozitīvus rezultātus, kas iepriekš bija pieredzēts tikai vienu reizi. Nepārtrauktās izaugsmes un ārkārtīgi zemā svārstīguma rezultātā investoriem bija pārāk augsts pašapmierinātības līmenis, kas izraisīja īstermiņa noskaņojumu līdz tik pozitīvam līmenim, kāds nebija redzēts vairāk nekā divus gadus. Šādi apstākļi gandrīz vienmēr noved pie īstermiņa cenu korekcijām, lai gan precīzu korekcijas laiku ir grūti iepriekš paredzēt, jo tam parasti ir nepieciešams kāds aktivizējošais faktors.

Šoreiz tās bija pēkšņi pieaugošas bažas par inflācijas kāpumu un straujāku stingrākas monetārās politikas ieviešanu, nekā gaidīts. Investoru noskaņojums un vispārēja pašapmierinātība pastiprināja svārstību negatīvās puses, jo ieguldītāji neparedzēti tika pārsteigti. Papildu eļļu ugunij pielēja tirgus svārstīgumam piesaistīto instrumentu piespiedu likvidācija. Pēdējos pāris gadus investori liek cerības uz finanšu instrumentiem, pamatojoties uz nestabilitātes kritumu. Tirdzniecība šajā periodā nodrošināja stabilu peļņu, piesaistot vairāk investoru, kas tomēr lielā mērā nepietiekami novērtēja apdraudējuma risku. Rezultātā nepareiza izpratne par izmantotajiem instrumentiem un nepareizie aprēķini noveda pie ievērojamiem zaudējumiem tirgus svārstīgumam piesaistīto instrumentu darījumu veicējiem, jo tirgi sāka uzrādīt sliktākus rezultātus un palielinājās nestabilitāte. Daži no fondiem, kuri izmantoja šo tirdzniecību, būtībā tika iznīcināti un tos nācās slēgt, kas bija izcils piemērs tam, cik svarīgi ir apzināt riskus un pārzināt finanšu instrumentu izmantošanu.

Pēc korekcijas sekoja ātra tirgus atgūšanās – sniegums gada griezumā joprojām ir pozitīvs

Iepriekšminēto apstākļu dēļ vērtspapīru izpārdošana bija ātra un diezgan plaša. Visu valstu pasaules indekss (All Country World Index) nokritās par 7,9 %, bet attīstības tirgu vērtspapīru cenas nokritās par 9 %. Tomēr tirgi atjaunojās strauji, jo ieguldītāji izmantoja zemākas cenas, lai palielinātu savas pozīcijas. Tas ir labs pierādījums tam, ka izpārdošana bija tīri tehniska rakstura un ka tirgus pamatrādītāji joprojām ir pozitīvā līmenī. Gan attīstības, gan attīstīto tirgu akciju rādītāji februāra beigās uzrādīja kritumu nedaudz virs 2 %. Aplūkojot sniegumu no gada sākuma līdz šodienai, vērtspapīru pārdošana ievirzīja Visu valstu pasaules indeksu negatīvā zonā (-0,6 %). Gada sniegums joprojām ir pozitīvs gan attīstītajos, gan attīstības tirgos, kuros vērojams 11,2 % pieaugums.

Vai investoriem jābaidās no paaugstinātām procentu likmēm?

Pašreizējo korekciju izraisīja prognozētās procentu likmes pārvērtēšana. Investoru bažas par straujāku likmju kāpumu pastiprināja jaunais Federālās rezervju sistēmas prezidents (Federal Reserve System, FRS) Dž. Pauels (J.Powell). Savas pirmās uzrunas laikā ASV Kongresā viņš norādīja, ka FRS plāno, ka šogad likmes pieaugs trīs vai pat vairāk reizes, lai novērstu ekonomikas pārkaršanu. Kaut arī vēlāk viņš mēģināja pieklusināt savu paziņojumu, lai neizklausītos tik agresīvi, ietekme jau bija notikusi. Bet, vai investoriem šobrīd ir jābaidās no paaugstinātām likmēm?

Aplūkojot vēsturiskos procentu likmju ciklus, vidējais procentu likmju pieaugums stingrākas politikas ieviešanas ciklā ir bijis 3 %. Pašlaik kāpums ir tikai 1,25 %. Turklāt pašreizējais procentlikmju līmenis joprojām ir ļoti zems. Ja mēs pieņemam, ka šogad tiks piedzīvoti trīs papildu likmju kāpumi, kas kopumā pacels likmi par 2 %, tad, vēsturiski analizējot, tam sekotu pozitīvs akciju viena un trīs gadu sniegums visos gadījumos, izņemot vienu. Turklāt S&P vidējais pieaugums vienā un trīs gados bija attiecīgi 15,3 % un 46,1 %.

Visbeidzot, vispārējā ļoti zemā līmeņa procentu likme nodrošina papildu atbalstu, jo saskaņā ar J.P. Morgan datiem tikai procentu likmes, kuras pārsniedz 4 %, vēsturiski ir atstājušas negatīvu ietekmi uz akcijām.

Svārstīgums ir audzis, bet tas ir tālu no galēja

Pēc ilgstoša mierīga un pastāvīga pieauguma perioda pašreizējās cenu svārstības var likties ārkārtējas. Tomēr patiesībā svārstību līmenis ne tuvu nav tik liels kā krīzes laikā novērotais.

Februāra S&P 500 indeksa vērtības vidējās absolūtās dienas svārstības (ņemot vērā gan augšupejošās, gan lejupejošās novirzes) bija 1,3 %. Tas patiešām ir straujš pieaugums, salīdzinot ar svārstīguma līmeni, kas bija vērojams pēdējā pusotra gada laikā, kas bija tikai 0,3 %. Tomēr, aplūkojot ilgāku laika posmu, pašreizējais diapazons nav nekas neparasts, jo mēs jau esam pieredzējuši tādas pašas svārstības, piemēram, 2016. gada janvārī. Augstākais dienas svārstību līmenis pašreizējā augšupejas laikā tika novērots 2011. gada korekcijā, kad vidējais absolūtais dienas svārstību līmenis sasniedza 2,2 %. Salīdzinājumam vidējais dienas svārstību līmenis pēdējās finanšu krīzes laikā bija gandrīz divas reizes augstāks – 3,9 %.

Tāpēc, lai gan ieguldītājiem vajadzētu būt gataviem uz lielākām paliekošām svārstībām, tas ir pilnīgi normāli vēlāko posmu pieaugošo cenu tirgos. Turklāt šādas svārstības nodrošina labas iespējas ieguldītājiem, kas vēlas paplašināt savas pozīcijas, vai tiem, kuri iegulda regulāri.

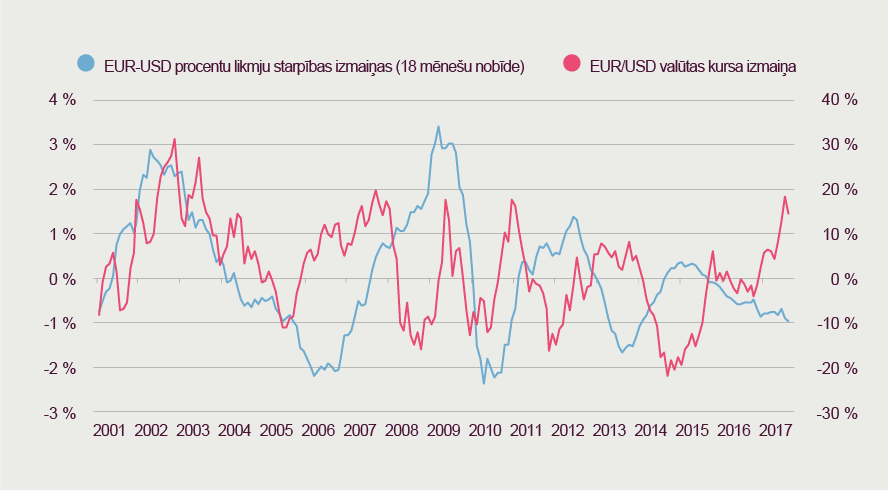

Paaugstinātās likmes ASV var veicināt dolāra kursa pieaugumu

Gaidas pēc paaugstinātām likmēm ASV ir ietekmējušas arī ASV dolāra maiņas kursu attiecībā pret eiro. Palielinātajai procentu likmju starpībai starp ASV un eirozonu vajadzētu padarīt ASV dolāra cenu pievilcīgāku. Lai gan vēsturiski korelācija nav bijusi pārāk liela, pašreizējā posmā tā varētu sniegt atbalstu ASV dolāram. Tāpēc, skatoties īstermiņa perspektīvā, mēs varētu novērot ASV dolāra maiņas kursa pieaugumu.

Taču skatoties ilgtermiņā, ekonomiskie faktori joprojām noturēs dolāra kursu vājāku.

Pamataspekti joprojām veicina akciju kāpumu

Ilgākā perspektīvā, neskatoties uz pašreizējo korekciju, nekas nav mainījies un kopskats joprojām ir pozitīvs. Galvenie faktori joprojām veicina globālo akciju cenu pieaugumu, jo ekonomika paplašinās visos galvenajos reģionos, uzņēmumu peļņas līmenī sagaidāms divciparu pieaugums, procentu likmes joprojām ir diezgan zemas, un vispārējā globālā monetārā politika joprojām ir ļoti brīva. Tāpēc ir pamats domāt, ka pašreizējā reakcija ir īslaicīga un sagaidāms, ka augšupejošā tendence turpināsies. Tomēr, visticamāk, svārstīguma līmenis palielināsies, kā tas parasti notiek augšupejas vēlākajos posmos.